カードローンの審査に通過する上で他社での借入があるかどうかというのが非常に重要なポイントとなります。

サービス側としては健全に返済してくれる利用者かどうかを判断する上で、申込者の借入状況をチェックするのですが、その際に借入残高が高額だったり、借入先が多すぎたりした場合に審査に落ちる可能性があります。

そのため、カードローンを利用する側は今自分がどれだけの借入をしているかを把握してみてください。

今回の記事では他社借入について詳しく解説していきます。

他社借入があっても借りられるカードローンについても詳しくみていきましょう。

【お申込みはWEB完結】バンクイック公式サイトはこちら

【WEB完結で即日融資】アコム公式サイトはこちら

【30日間利息ゼロ来店不要】プロミス公式サイトはこちら

【最短20分融資も可能】アイフル公式サイトはこちら

他社借入とは他からの個人向け無担保ローンの金額や件数のこと

他社借入とは、カードローンなどに申し込む時点で、すでに利用しているカードローンや消費者金融などを指します。

他社借入があっても借りられる可能性がある選択肢は以下の通りです。

カードローンなどに申し込む際には他社借入の件数や金額について申告しなければならず、審査においても重要なポイントにもなります。

また、他社借入については全てのローンが対象に含まれるわけではありません。

他社借入に含まれるものと含まれないものの一覧としては以下の通りです。

| 「他社借入」に含まれるもの | 「他社借入」に含まれないもの |

|---|---|

| ・カードローン(信販会社)からのお借り入れ

・消費者金融業者からのお借り入れ ・クレジットカードのキャッシング利用でのお借り入れ ・銀行系のカードローンやフリーローンのお借り入れ(銀行系のカードローンなどに申し込む場合) |

・住宅ローン

・自動車ローン ・教育ローン ・クレジットカードのショッピング利用残高(リボ払いを含む) ・奨学金 ・個人からのお借り入れ ・国や地方自治体からのお借り入れ ・銀行系のカードローンやフリーローンのお借り入れ(銀行系以外のカードローンなどに申し込む場合) |

他社借入になるのは消費者金融や銀行でのカードローンやクレジットカードのキャッシングが対象です。

一方で住宅ローンや自動車ローンは他社借入に含まれないので、対象のローンを区別した上でカウントしてください。

他社借入があっても審査に通りやすくするためのポイント5つ

他社借入があると基本的に審査に通りにくくなるのですが、それでも審査に通りやすくなるためのポイントがあります。

審査に通りやすくなるためのポイントとしては以下の5つです。

- 他社借入に含まれない借入額は申告しない

- 銀行カードローンよりも消費者金融を選ぶ

- 他社借入の金額や件数は偽りなく正確に申告する

- 短期間で複数の金融機関に申し込まない

- 借入合計金額が総量規制(年収の1/3)内に収まっている

では、1つずつ詳しくみていきましょう。

他社借入に含まれない借入額は申告しない

他社借入については全てのローンが含まれるわけではなく、中には他社借入に含まれないものもあります。

| 「他社借入」に含まれるもの | 「他社借入」に含まれないもの |

|---|---|

| ・カードローン(信販会社)からのお借り入れ

・消費者金融業者からのお借り入れ ・クレジットカードのキャッシング利用でのお借り入れ ・銀行系のカードローンやフリーローンのお借り入れ(銀行系のカードローンなどに申し込む場合) |

・住宅ローン

・自動車ローン ・教育ローン ・クレジットカードのショッピング利用残高(リボ払いを含む) ・奨学金 ・個人からのお借り入れ ・国や地方自治体からのお借り入れ ・銀行系のカードローンやフリーローンのお借り入れ(銀行系以外のカードローンなどに申し込む場合) |

そのため、カードローンに申し込む際には、他社借入に含まれるもののみを申告するようにしてください。

上記の表の右側に含まれるローンについては申告する必要がありません。

逆に左側の他社借入に含まれるローンについては、件数や金額を正確に把握しておくようにしてください。

銀行カードローンよりも消費者金融を選ぶ

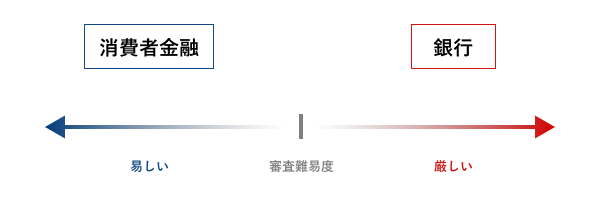

カードローンの審査については銀行系よりも消費者金融系の方が難易度が低い傾向にあります。

基本的に他社借入があるとカードローンの審査には通りにくくなってしまうのですが、消費者金融系であれば他社からの借入があっても審査に通してくれる可能性があります。

逆に銀行系のカードローンは審査基準が厳しめに設定されている傾向にあるため、他社借入があると審査に落ちてしまう可能性が高いです。

そのため、他社借入がある場合は、消費者金融系のカードローンを選ぶようにしましょう。

他社借入の金額や件数は偽りなく正確に申告する

他社借入の金額や件数を正確に申告することは、借入先や返済状況によって借入限度額や利率が変わるなど、自分自身がより適切な返済プランを選択できるようにする上で非常に重要です。

例えば、金融機関によっては、他社借入件数や返済状況によって借入限度額が決まる場合があります。

正確な情報を提供しなかった場合、適切な借入限度額を設定することができず、審査に落ちてしまう可能性もあるでしょう。

また、返済状況に応じて金利が変わる場合があるため、正確な借入金額や返済状況を申告することで、より低い金利を適用される可能性もあります。

さらに、金融機関からの借入を複数持っている場合、どの程度返済しているかや借入残高を正確に把握することで、自分自身がより合理的な返済計画を立てることができます。

不正確な情報を提供すると、自分自身がどの程度返済しているか、どの程度の借入残高があるかなどを正確に把握できず、返済計画が立てにくくなる可能性があります。

以上のような理由から他社借入の金額や件数は偽りなく正確に申告することが重要です。

短期間で複数の金融機関に申し込まない

一定期間内に複数の金融機関から借入を行うと、審査に落ちやすくなってしまいます。

カードローンなどに申し込むと信用情報機関に情報が登録され、連続した申込になると個人信用情報機関に多重債務者として登録され、今後の借入やクレジットカードの利用が困難になる可能性があります。

信用情報機関では、このような申込履歴が6ヶ月程度保管される仕組みになっているため、1回申し込んだら半年程度間隔をあけてから再度申し込むようにしてください。

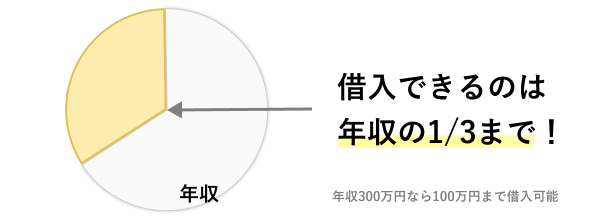

借入合計金額が総量規制(年収の1/3)内に収まっている

消費者金融のカードローンでは、年収の1/3以上の貸付が禁止されている総量規制というルールがあります。

そのため、申込時点で他社借入の総額が年収の1/3に近づいていたり、超えていたりすると審査に落ちる可能性が高くなります。

なので、他社借入の合計が年収に対してどれぐらいの割合になっているのかを把握してください。

また、銀行カードローンは総量規制の対象外ではあるのですが、だからといって年収の1/3以上借りられるかといえばそうではありません。

銀行では自主規制をしているため、総量規制の対象外でも年収の1/3以上借りるのは難しいでしょう。

他社借入があっても借入できる可能性のある銀行カードローン

他社借入があっても借入ができる銀行カードローンについて紹介していきます。

主なサービスは以下の2つです。

では、1つずつ詳しくみていきましょう。

三井住友銀行カードローンは4件以上の借入がある場合、非常に厳しい

| サービス名 | 三井住友銀行カードローン |

|---|---|

| 即日借入可否 | 不可 |

| 申込完了から審査回答までの所要時間 | 最短翌営業日 |

| 即日融資の申込方法 | ー |

| 利用限度額/貸付金利(実質年率) | 最大800万円 年1.5%〜14.5% |

| 申込条件 | ・申込時満20歳以上満69歳以下の方 ・安定したご収入のある方 |

| 自宅への郵送物 | なしも可 |

| 電話による在籍確認 | あり |

三井住友銀行カードローンでは、2社程度の他社借入であれば借入残高などを考慮した上で審査に通るケースがあります。

ただし、他社借入が4社以上ある場合には、審査に通るのは非常に難しいと言えるでしょう。

他社借入が多いと総量規制を考慮した審査が行われます。

銀行も年収の1/3という基準を用いて自主規制を行なっているため、件数だけでなく残高にも注意が必要です。

三井住友銀行カードローンだと金利が年1.5%〜14.5%と低いので、今借りている借金を三井住友銀行カードローンに借り換えるという手もあります。

中には、他社借入があるのに三井住友銀行カードローンの審査に通ったという口コミもあるので、他社借入があっても件数がそこまで多くない場合は申し込んでみるといいでしょう。

オリックス銀行カードローンは他社借入を1本化可

| サービス名 | オリックス銀行カードローン |

|---|---|

| 即日借入可否 | 不可 |

| 申込完了から審査回答までの所要時間 | 不明 |

| 即日融資の申込方法 | ー |

| 利用限度額/貸付金利(実質年率) | 最大800万円 年1.7~14.8% |

| 申込条件 | ・申し込み時の年齢が満20歳以上69歳未満の方 ・原則、毎月安定した収入のある方 ・日本国内に在住の方(外国籍の方は、永住者または特別永住者の方) |

| 自宅への郵送物 | あり |

| 電話による在籍確認 | あり |

オリックス銀行カードローンは、他社借入の借金を1本化することができるのが特徴です。

消費者金融などで借りている借金をオリックス銀行カードローンに1本化できるため、金利を下げることができます。

オリックス銀行カードローンの金利は年1.7~14.8%と低いので、利息の支払いを抑えることができるでしょう。

さらに、返済先を1つにまとめることができるので、返済の管理も楽になるはずです。

他社借入があっても借入できる可能性のある消費者金融カードローン

他社借入があっても借入ができる可能性のある消費者金融カードローンは以下の4つです(※他社ご利用の方でも審査可能ですが、状況によってご利用いただけない場合もございます)

では、1つずつ詳しくみていきましょう。

プロミスなら17.8%と上限金利が最も低く借りれる

| サービス名 | プロミス |

|---|---|

| 即日借入可否 | 可能 |

| 申込完了から審査回答までの所要時間 | 最短25分 |

| 即日融資の申込方法 | Web/アプリ |

| 利用限度額/貸付金利(実質年率) | 最大500万円 年4.5%~17.8% |

| 申込条件 | 年齢18~74歳のご本人に安定した収入のある方 ※主婦、学生、アルバイト・パートなどでも安定した収入がある場合は申込み可。ただし、高校生および収入が年金のみの方は不可 |

| 自宅への郵送物 | なし |

| 電話による在籍確認 | 原則なし |

プロミスは他社からの借りれがあっても状況次第で融資が可能になっています。

主なポイントとしては総量規制が挙げられており、申し込んだ時点での借入残高と申し込み時に希望する借入枠の合計が年収の1/3を超えていないかが重要です。

上記の合計が総量規制の範囲内に収まっているのであれば、審査に通って融資が受けられる可能性があります。

ただし、信用情報にマイナスの情報が登録されている場合や、短期間に複数の会社に申し込んだ場合などは審査に通りにくくなります。

その他にも、総量規制の範囲内であっても他社借入件数が増えすぎると審査に通りにくくなる傾向があります。

他社借入がある場合は、借入状況を申し込み時に正確に申告したり、申し込みをするまでにできるだけ借入額や借入件数を減らしたりするのが重要です。

その他にも、プロミスにはおまとめローンが提供されているので、他社借入を1つにまとめるというのもおすすめです。

アイフルなら他の金融機関から借り入れがあっても融資スピードが最短25分と早い

| サービス名 | アイフル |

|---|---|

| 即日借入可否 | 可能 |

| 申込完了から審査回答までの所要時間 | 最短25分 |

| 即日融資の申込方法 | Web/電話/無人機 |

| 利用限度額/貸付金利(実質年率) | 最大800万 年3.0%~18.0% |

| 申込条件 | ・満20歳以上69歳までの方 ・定期的な収入と返済能力を有する方 |

| 自宅への郵送物 | あり |

| 電話による在籍確認 | 原則なし |

アイフルでは、他社借入があっても新規の融資を受けることができます。

基準としては2社程度の他社借入がある場合でも、アイフルなら3社目として融資を検討してもらえるので、他社からの借入がある人でも利用できる可能性があります。

その上、審査スピードが早く最短25分で完了できる上に、即日融資にも対応してくれるので、すぐに現金が必要という方にも便利な存在と言えるでしょう。

電話による在籍確認は基本的に行われないため、職場に借金がバレる心配もありません。

すぐに現金が必要な方や他社からの借入があっても追加での融資が受けたいという方におすすめの選択肢と言えるでしょう。

また、初回であれば最大30日間利息が0円になるため、お得に利用できるでしょう。

アコムは審査通過率が高いので他社借入がある人でも借り入れしやすい

| サービス名 | アコム |

|---|---|

| 即日借入可否 | 可能 |

| 申込完了から審査回答までの所要時間 | 最短30分 |

| 即日融資の申込方法 | Web/来店 |

| 利用限度額/貸付金利(実質年率) | 最大800万円 年3.0%~18.0% |

| 申込条件 | 18歳以上(高校生を除く)の安定した収入と返済能力を有する方 ※18歳、19歳は収入証明書が必要 |

| 自宅への郵送物 | なし |

| 電話による在籍確認 | 原則なし |

アコムは審査通過率が40%程度と高い消費者金融でもあり、他社借入がある人でも融資が受けやすいという特徴があります。

他社借入の件数よりも残高の方が重要でもあり、アコムに申し込んだ時点で総量規制に引っかかっていないことが重要となります。

他社借入の件数が3〜4件程度あったとしても、借入残高+アコムでの希望借入枠が年収の1/3を超えていない場合には審査に通る可能性があります。

そのため、審査を受ける際には他社借入の件数や残高を正確に申告するようにしてください。

サービスとしては最短30分での融資にも対応してくれるスピード感が魅力で、最大30日間の無利息期間も利用できてお得です。

SMBCモビットは他社借入ありでも審査で問題なければモビット会員様専用で借入可

| サービス名 | SMBCモビット |

|---|---|

| 即日借入可否 | 可能 |

| 申込完了から審査回答までの所要時間 | 最短30分 |

| 即日融資の申込方法 | Web/無人機 |

| 利用限度額/貸付金利(実質年率) | 最大800万円 年3.0%~18.0% |

| 申込条件 | 満年齢20才~74才の安定した収入のある方 ※アルバイト、パート、自営業の方も利用可。ただし収入が年金のみの方は不可 |

| 自宅への郵送物 | なし |

| 電話による在籍確認 | 原則なし |

SMBCモビットは、他社借入があっても新規の融資を受けることができる消費者金融です(※他社ご利用の方でも審査可能ですが、状況によってご利用いただけない場合もございます)

他社借入について何件以上だと申し込みができないといった条件があるわけではなく、基本的には総量規制が重要となっているため、審査に通る可能性はあると言えるでしょう。

さらに、SMBCモビットでは、モビット会員専用で申し込めるおまとめローンも用意されています。

他社からの借入を1本化して金利を下げたり、返済の管理を楽にしたりすることで現実的に完済を目指すことができるでしょう。

そのため、他社借入がある状態でSMBCモビットに申し込む場合は、借入残高をチェックして総量規制に引っかかっていないかをチェックしてください。

他社借入が5件以上ある場合はおまとめローンで対応可能

他社借入が5件以上ある場合はおまとめローンで対応するようにしてください。

では、どのようなサービスなのか詳しくみていきましょう。

アイフルの他社借入の審査が柔軟

| サービス名 | おまとめMAX |

|---|---|

| 即日借入可否 | 不可 |

| 申込完了から審査回答までの所要時間 | 不明 |

| 即日融資の申込方法 | ー |

| 利用限度額/貸付金利(実質年率) | 最大800万円 3.0%~17.5% |

| 申込条件 | 満20歳以上の定期的な収入と返済能力を有する方で当社基準を満たす方 |

| 自宅への郵送物 | なしも可 |

| 電話による在籍確認 | 原則なし |

アイフルでは、他社借入がある方でも利用できるおまとめローンが用意されています。

他社借入が5件以上あっても借入を1つにまとめることができるので、金利を下げながら、返済回数も月1回にまとめられるため、返済の管理も楽にできます。

毎月の返済額も下げることができるので、収支のバランスを整えながら生活を安定させることができますし、現実的な完済を目指すこともできるでしょう。

誰にも知られずにWeb完結で申し込める利便性の高さもありますし、おまとめローンの対象も貸金業者、銀行ローン、クレジットカードのリボなど幅広くあります。

中央リテールの他社借入は上限金利が13.0%と低い

| サービス名 | 中央リテール |

|---|---|

| 即日借入可否 | 不可 |

| 申込完了から審査回答までの所要時間 | 最短2時間 |

| 即日融資の申込方法 | ー |

| 利用限度額/貸付金利(実質年率) | 最大500万円 10.95%~13.0% |

| 申込条件 | 不明 |

| 自宅への郵送物 | あり |

| 電話による在籍確認 | あり |

中央リテールはおまとめ専門のローン会社となっており、上限金利が13.0%と低いのが特徴です。

担当者が全員国家資格取得者なので安心して相談ができますし、借金を1つにまとめることで返済を楽にすることができるでしょう。

サービスの質の高さに加えて、プライバシーへの配慮も行き届いているので、安心して利用することができます。

どこからも借り入れできない場合は最終手段として債務整理を検討

他社借入があってもどこからも借りられず借金の返済に行き詰まっている場合は、最終手段として債務整理を検討してください。

任意整理によって金利を下げたり、個人再生によって借金残高を減らすことができます、どうしても返済が難しいという場合には自己破産によって借金の返済を免除してもらうこともできます。

もちろん債務整理による一定のリスクはあるのですが、借金で身動きが取れなくなる状況からは改善できるので、もし行き詰まった状況にある場合は、法律事務所などに債務整理の相談をしてみてください。

他社借入に関するよくある質問と答え

他社借入がある場合でも借入が可能なカードローンとしては、レイクやプロミスやアコムなどの消費者金融が挙げられます。 他社借入があっても借入できるカードローンを教えてください

他社借入が複数ある場合に収入が激減し、返済ができなくなった場合は、債務不履行(契約不履行)となり、債権者からの取り立てや裁判所からの判決などの法的措置が取られる可能性があります。このような状況に陥った場合は、早めに債務整理を検討することをおすすめします。 他社借入が複数あるけれども収入が激減したなどの理由により返済できないとどうなる?

監修者

塚越 一央 <資格> 1級ファイナンシャル・プランニング技能士 CFPⓇ 社会保険労務士 <略歴>塚越FP社労士事務所代表。 東京都立大学法学部を卒業後、大手都市銀行及び銀行系のシンクタンクに41年間勤務し、定年退職を機に1級ファイナンシャル・プランニング技能士及び社会保険労務士のダブルライセンスで「塚越FP社労士事務所」を立ち上げ、現在に至る。 日本FP協会東京支部主催の「神保町FPフォーラム」に参加し、相続のセミナー講師及び相談員を務める。また、外部メディアへの記事執筆や監修、コンサルティング業務を手掛ける。 経営理念 「お客様に喜んでいただき、信頼される仕事を目指します」 <写真>

牧野章吾(株式会社LIONEL代表取締役)新卒で証券会社に入社。金融営業人材向けの転職サービス事業を始め、20-30代向け保険代理店、ハイスペに強い結婚相談所を運営。